Anche il mondo delle cooperative approda con successo al mercato dei capitali. Manutencoop Facility Management Spa, società a capo di un gruppo di cooperative italiane con sede a Bologna – attiva nella gestione e I’erogazione di servizi integrati, alla clientela pubblica e privata, rivolti agli immobili, al territorio e a supporto dell’attività sanitaria – dopo aver dato mandato a un gruppo di banche internazionali (JP Morgan, UniCredit, Banca IMI e Mediobanca) per esplorare l’interesse degli investitori verso l’emissione di un bond, ha lanciato con successo un titolo high yield a sette anni raccogliendo 425 milioni di euro fra investitori istituzionali.

Il costo del

funding non è stato certo a buon mercato – commenta un trader – ma in tempi di crisi in cui le banche faticano a prestare soldi alle aziende, è già buon segno essere riusciti a rifinanziarsi sul mercato dei capitali approfittando del momento di tranquillità dei mercati. Manutencoop utilizzerà i proventi delle obbligazioni principalmente al fine di rimborsare alcuni dei prestiti bancari in scadenza e rispondere alle esigenze di liquidità.

Obbligazioni Manutencoop Facility Management 8,25% 2020, dettagli e analisi

L’obbligazione in euro da 425 milioni emessa da Manutencoop Facility Management S.p.A. è stata ampiamente sottoscritta fra gli investitori istituzionali, dopo che la società a vagliato l’opportunità di rinunciare a un’emissione a tasso variabile abbinata alla tranche a tasso fisso per un ammontare di 450 milioni. Il mercato, infatti, in questo momento, non vede di buon occhio le obbligazioni indicizzate e preferisce puntare sul tasso fisso. La domanda – secondo quanto si apprende da fonti finanziarie – è stata ben accolta dal mercato primario, ma l’emittente ha dovuto faticare non poco offrendo un rendimento lordo finale del 8,75% a fronte di un prezzo di emissione pari a 98,71. L’obbligazione in euro (Isin XS08008635352) è di tipo senior secured, cioè gode dei massimi gradi di privilegio sui beni della società, ha una durata di 7 anni, scade nel 2020 e paga una cedola fissa su base semestrale del 8,25% che viene staccata il 1 Agosto e il 1 Febbraio di ogni anno.

Il titolo è negoziabile per tagli minimi di 100.000 euro con multipli aggiuntivi di 1.000 e, in attesa che venga quotato sulla borsa del Lussemburgo, viene scambiato sul mercato non regolamentato Otc (

over the counter) e presto anche sul sistema

ExtraMot di Borsaitaliana intorno a 99 per un rendimento lordo a scadenza del 8,70% circa. Il titolo è

callable e può essere richiamato anticipatamente dall’emittente a partire dal 1 Agosto 2016. Su Manutencoop, le agenzie di rating si sono espresse con un giudizio “speculative grade”. Standard & Poor’s ha assegnato un rating preliminare B+ con

outlook stabile, mentre Moody’s ha emesso un giudizio B2. Secondo gli analisti americani, il rating B2 riflette la visione secondo cui l’azienda riflette la modesta dimensione del gruppo e la limitata diversificazione geografica, la sua esclusiva focalizzazione sul mercato del facility management italiano e il fatto che un contratto chiave dovrà essere rinnovato l’anno prossimo. Tuttavia – sottolineano gli analisti – questi elementi negativi sono parzialmente controbilanciati dalla posizione di leader di mercato dell’azienda nel settore del facility management italiano e dalla tenuta di fatturato ed ebitda negli ultimi tre anni, elemento da rimarcare date le difficili condizioni di mercato.

Manutencoop, ricavi stabili ma debito in aumento nel primo trimestre 2013

Manutencoop è il principale operatore attivo in Italia nell’Integrated Facility Management ovvero la gestione e l’erogazione di servizi integrati, alla clientela pubblica e privata, rivolti agli immobili, al territorio e a supporto dell’attività sanitaria. Manutencoop è controllato al 72% dalle cooperative e per il 28% da fondi di private equity. Nata nel 2003, la società è relativamente “giovane” ma con alle spalle l’esperienza, la tradizione e il know how di un gruppo attivo nel settore dei servizi e delle manutenzioni da oltre 70 anni.

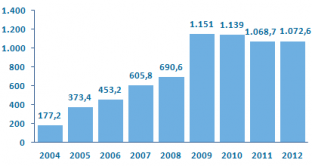

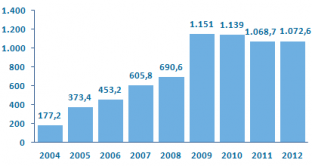

Coi suoi 18.500 dipendenti, nel 2012 ha realizzato ricavi per 1.072 milioni di euro (+0,4%), un ebitda da 114 milioni (-7,5%) e un risultato netto positivo per oltre 33 milioni (+172%). Nel primo trimestre 2013, a fronte di ricavi sostanzialmente stabili rispetto allo stesso periodo del 2012 (

284,5 milioni), l’ebitda è cresciuto del 2,8% a 35,4 milioni, mentre l’indebitamento finanziario netto è stato pari a

354,6 milioni, rispetto al 31 dicembre 2012 quando era pari a 325,6 milioni. Sull’indebitamento finanziario netto – commenta la cooperativa in una nota – continua ad incidere l’allungamento dei tempi di pagamento da parte dei clienti in conseguenza della difficile congiuntura macroeconomica. [fumettoforumright] Nel corso dell’esercizio 2012 – precisa ancora la nota – Manutencoop si è aggiudicato e riaggiudicato, mediante gare d’appalto, nuovi contratti per un importo complessivo pluriennale di circa 1.031 milioni di euro, in crescita del +6,5% rispetto ai 968 milioni di euro dell’esercizio 2011, di cui 710 milioni di euro relativi a nuove commesse. Il portafoglio totale commesse e riaggiudicazioni del gruppo al 31 dicembre 2012 risulta pari a 2.978 milioni di euro, in aumento del +10,0%, rispetto ai 2.707 milioni di euro al 31 dicembre 2011.