E’ una delle poche società italiane che ha deciso di investire ancora in patria. Dopo aver annunciato lo scorso 4 Luglio di aver acquisito il business delle chiusure a vite della compagnia australiana ASA, Anthony Smith Australia Pty. Ltd, società leader specializzata nel packaging per bottiglie di vino e spumanti, Guala Closures ha da poco inaugurato l’ampliamento dello stabilimento di Magenta (MI). Il nuovo sito produttivo, che ha richiesto un investimento complessivo di 18 milioni di euro, darà lavoro a 64 persone e permetterà a Guala Closures, una maggiore efficienza produttiva sul territorio, la cui domanda di tappi e sigilli per l’imbottigliamento e il confezionamento ha risentito poco della crisi economica.

Obbligazioni Guala Closures 9.375% 2018 in dettaglio

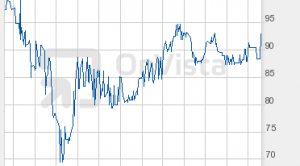

Quotata a piazza affari fino al 2008 (poi delistata), Guala Closures è presente sul mercato obbligazionario con una emissione ad alto  rendimento da 200 milioni di euro dall’aprile del 2011. Collocata presso investitori istituzionali da importanti merchant bank, fra cui figurano Deutsche Bank e Unicredit, per rimborsare anticipatamente quote di debito subordinato e prestiti bancari, viene scambiata sulla piazza lussemburghese a 94 con tagli minimi di 100.000 euro nominali e multipli aggiuntivi da 1.000 e rende circa il 12,5% lordo a scadenza.

rendimento da 200 milioni di euro dall’aprile del 2011. Collocata presso investitori istituzionali da importanti merchant bank, fra cui figurano Deutsche Bank e Unicredit, per rimborsare anticipatamente quote di debito subordinato e prestiti bancari, viene scambiata sulla piazza lussemburghese a 94 con tagli minimi di 100.000 euro nominali e multipli aggiuntivi da 1.000 e rende circa il 12,5% lordo a scadenza.

Guala Closures venderà 500 milioni di tappi nel 2012

Con i suoi 418 milioni di euro di fatturato realizzati lo scorso anno, la multinazionale italiana si prefigge per il 2012 di vendere cinquecento milioni di chiusure eco-responsabili con il label “Top”, ottenuto da parte dell’ente certificatore indipendente Ecocert Environnement. Presente in 16 Paesi con 25 stabilimenti, Guala Closures – come riporta una nota ufficiale – ha deciso di investire in Italia centralizzando in Lombardia la lavorazione dell’alluminio destinato a tutti i siti di Guala Closures nel mondo che producono chiusure per alcolici, vino, olio, aceto, tra cui Argentina, Australia, Cina, Gran Bretagna, Messico, Nuova Zelanda, Polonia, Spagna, Ucraina e i due stabilimenti italiani di Torre d’Isola e Termoli. Per raggiungere lo scopo, il gruppo di Spinetta Marengo ha nel mirino anche l’acquisizione di una importante azienda attiva in Sud Africa, la Metal Closures division of South Africa’s MCG Industries, che le consetirà di mettere piede per la prima volta anche nel continente africano dove la domanda di tappi per bottiglie è in forte crescita da tempo.