L’operazione di salvataggio di Veneto Banca e Banca Popolare di Vicenza avrà delle ricadute anche sui risparmiatori. In particolare su coloro che hanno investito in bond subordinati, quelli che notoriamente non godono di garanzie in caso di difficoltà dell’emittente.

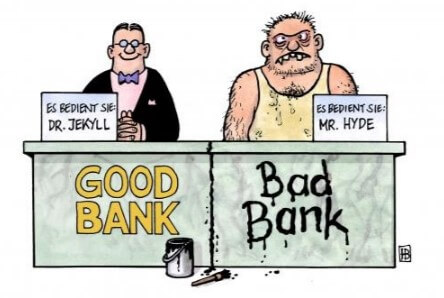

Posto che il decreto del governo stabilisce che i debiti più a rischio delle due banche venete finiscano nella bad bank (in liquidazione) e che i piccoli risparmiatori saranno ristorati al 100%, è opportuno fare alcune precisazioni che sbaraglino il campo a ogni dubbio sollevato dagli investitori.

Il decreto del governo

In sostanza, il decreto del Consiglio dei Ministri del 25 giugno 2017 per il salvataggio delle banche venete prevede un meccanismo di ristoro analogo a quello già proposto per i piccoli risparmiatori delle quattro banche poste in risoluzione a fine 2015: Banca Marche, Popolare Etruria, Carife e Carichieti. Vale a dire un indennizzo pari al 80% del valore nominale dei bond sottoscritti o acquistati direttamente o in contropartita diretta. In più, in questo caso, Intesa Sanpaolo si farà carico del restante 20% del bond. Sicchè chi ha acquistato obbligazioni subordinate delle due banche venete, potrà ottenere il pieno rimborso dell’investimento e degli interessi. Insomma, non perderà nulla.

Chi beneficerà del rimborso al 100%

Tutto bene quindi? Niente affatto, perché il decreto del governo far espressamente riferimento agli “obbligazionisti retail”, cioè ai piccoli risparmiatori e solo coloro che hanno acquistato direttamente allo sportello o hanno sottoscritto direttamente le emissioni subordinate. Sono esclusi gli investitori non retail, cioè gli istituzionali o coloro che hanno acquistato obbligazioni subordinate con taglio minimo da 50.000 euro.

Le vie legali

Per gli esclusi non vi sarebbe neanche la possibilità di ricorrere, in alternativa, all’arbitrato come per Popolare Etruria, Banca Marche, CariChieti e CariFerrara poiché non è stata prevista una forma di indennizzo tale per le banche venete. Unica soluzione, a questo punto, potrebbe essere quella dell’iniziativa legale passando per le aule dei tribunali coi tempi e i costi che richiedono simili procedure facendo leva sulla discriminazione fra i vari possessori dei bond subordinati (istituzionali da una parte e retail dall’altra), piuttosto che sulla differenza di chi ha acquistato direttamente o indirettamente i titoli, ma anche sulla veridicità nei prospetti informativi delle singole emissioni che, come da multe Consob e Bce di quest’anno, riportavano dati di bilancio tarocchi. Caso a parte merita, invece, il bond subordinato Veneto Banca tasso variabile 2007-2017 per il quale il governo ne ha sospeso il rimborso prima che fossero emanati i decreti di liquidazione delle due banche, in palese violazione con la Costituzione.