Nel 2017, la Banca Mondiale emise “insurance-linked securities” (ISL), obbligazioni strutturate con scadenza luglio 2020 e le cui finalità consistono nella lotta alle pandemie attraverso il Pandemic Emergency Financing Facility, un fondo creato dallo stesso organismo internazionale per finanziare gli stati a rischio di emergenze sanitarie. L’emissione da 320 milioni di dollari risultò suddivisa in 2 tranche: una meno rischiosa e con cedola annuale pari al Libor a 6 mesi + 6,50%; l’altra più rischiosa e con cedola pari al Libor a 6 mesi + 11,10%. Questa seconda tranche finanzia tra l’altro la lotta contro il virus Ebola, che come vedremo sta provocando migliaia di vittime nel Congo dopo l’ondata tragica del 2013-2016.

La quasi totalità degli investitori in queste obbligazioni proviene da Europa e USA. In cosa consistono di preciso? La Banca Mondiale s’impegna a utilizzare i proventi per combattere i sei virus indicati e a corrispondere le cedole agli investitori fino alla scadenza. Tuttavia, nel caso in cui il numero delle vittime provocato da uno dei suddetti virus superasse un numero prestabilito, non solo le cedole non verrebbero più corrisposte, ma nemmeno il capitale, secondo uno schema crescente che di seguito vi presentiamo.

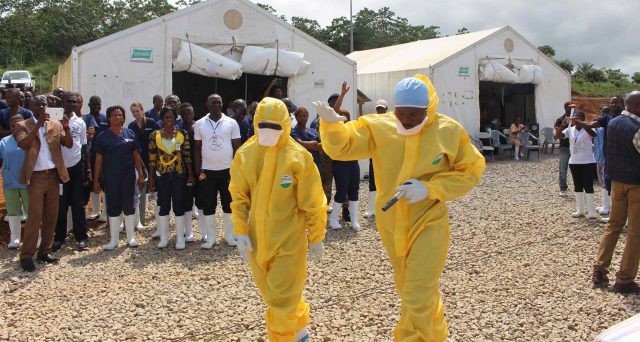

Finora, le vittime in Congo di questa nuova ondata di Ebola sono state 2.000, eppure le obbligazioni non hanno fatto scattare alcuna condizione penalizzante a carico degli investitori. Infatti, uno dei requisiti perché ciò accada è che la pandemia sia internazionale e cioè che mieta almeno 20 vittime in un secondo paese. E nella vicina Uganda, di vittime per Ebola ve ne sono state ancora “solo” un paio. In sostanza, solo se ci fossero altre 18 vittime gli investitori inizierebbero a perdere il capitale. In che misura? Fino a 250 morti, 45 milioni; da 251 a 750 morti, 90 milioni; 2.500 morti, 150 milioni.

Allarme Ebola, spunta dossier OMS: troppi errori e vaccino non arriverà in tempo

Bond Ebola e mercato ILS in crescita

Dunque, ad oggi gli investitori hanno potuto godere di cedole molte elevate, specie in tempi di tassi negativi o azzerati, mentre il loro capitale non è stato intaccato.

Quest’anno, l’ammontare delle obbligazioni ISL vale sui 41 miliardi di dollari nel mondo, contro i meno di 15 miliardi di appena 10 anni fa. Nel caso specifico, si tratta di bond massimamente affidabili per merito creditizio, godendo la Banca Mondiale del rating “AAA”. Il rischio a cui un investitore dell’Eurozona va incontro è duplice: di cambio, essendo le emissioni generalmente in dollari USA; di evento, nel caso si verifichino le condizioni previste che facciano scattare il taglio progressivo del capitale nominale. Ad ogni modo, si tratta di uno strumento di pressione del mercato sull’organismo internazionale, affinché limiti ai minimi termini i decessi da pandemie. Contrariamente a quanto si scrive, infatti, questi bond sono una scommessa sulla salvezza e non sulla morte delle popolazioni colpite dai virus letali.

Obbligazioni Banca Mondiale con cedola legata ai diritti dei lavoratori e ambiente