Titolo giù per Campari dopo la notizia che la Guardia di Finanza ha disposto il sequestro conservativo delle azioni detenute dalla holding di controllo per 1,3 miliardi di euro. Un’azione che arriva al culmine di una vicenda durata già due anni e che vede lo stato italiano contrapposto alla famiglia Garavoglia. L’obbligazione convertibile emessa da Campari agli inizi del 2024 (ISIN: XS2740429589) ripiega anch’essa sotto 97 centesimi alla Borsa di Francoforte, sebbene il calo sia stato abbastanza contenuto. Il mercato si chiede, tuttavia, se il caso avrà riflessi proprio sulla valutazione del bond.

Caso plusvalenze

Il sequestro riguarda un’operazione societaria risalente al 2018, quando la holding Lagfin con sede nel Lussemburgo procedette alla fusione per incorporazione con la controllata italiana Alicros. Lo stato italiano eccepisce che avrebbe dovuto pagare le imposte sulle plusvalenze da 5,3 miliardi di euro realizzate sul territorio nazionale. E il conto sarebbe stato proprio di 1,3 miliardi. La holding rassicura che il sequestro non minaccia il controllo, in quanto riguarda il 16% del capitale. Lagfin detiene, però, ben il 52% del capitale e l’83% dei diritti di voto.

Ipotesi rimborso anticipato

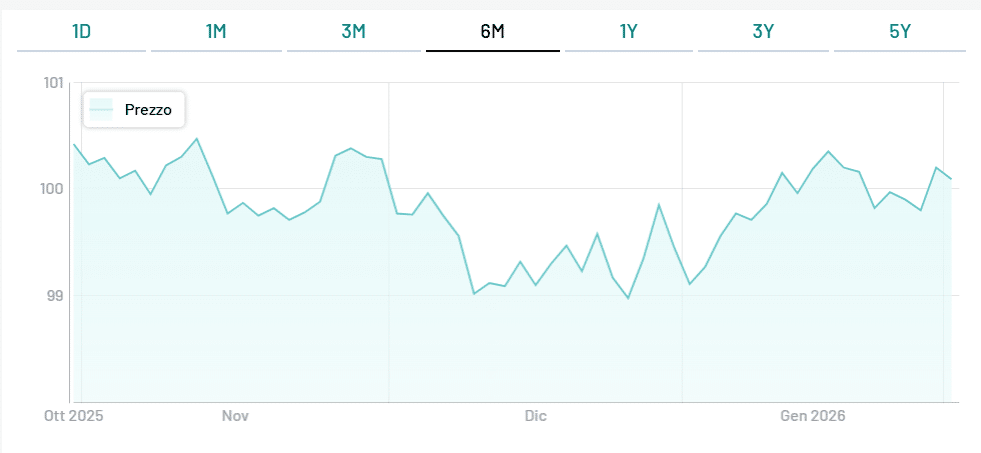

E veniamo all’obbligazione convertibile di Campari. L’emissione di gennaio 2024 ebbe ad oggetto una scadenza a 5 anni (gennaio 2029) per 550 milioni. Dopo il riacquisto del 20% nel marzo scorso, resta sul mercato un controvalore di 429 milioni. Cedola al 2,375%, fissa il prezzo di conversione a 12,3623 euro. Tale valore risultava a premio del 32,5% rispetto ai 9,33 euro del prezzo a cui quotavano le azioni societarie al tempo. Oggi, tuttavia, un’azione vale in borsa appena 5,85 euro. Dai massimi del novembre 2021, il titolo ha perso il 56%.

Perché l’obbligazione convertibile di Campari rischierebbe di trovarsi coinvolta nella vicenda giudiziaria? C’è una previsione contenuta nel prospetto informativo, che farebbe scattare il rimborso anticipato. Ciò avverrebbe se il rapporto tra debito e valore societario (Loan-to-Value) salisse sopra il 30%. A fine 2024 era al 22%. Con gli 1,3 miliardi pretesi dal fisco, il rapporto salirebbe al 31%. Se così, il bond dovrebbe essere richiamato con annuncio di almeno 30 giorni.

Obbligazione convertibile Campari, rischi da aumento di capitale

Gli osservatori sostengono che le probabilità di un accordo tra stato e società siano elevate. Spesso, in situazioni del genere si arriva a un compromesso. Difficile, quindi, che alla fine Campari debba versare l’intero importo richiesto. Resta il fatto che per finanziare il nuovo debito imprevisto, possa emettere nuove azioni. L’obbligazione convertibile ne uscirebbe male. Il valore delle azioni ne risulterebbe depresso fino ad allontanare ulteriormente la conversione alla scadenza. Allo stato attuale, questa diverrebbe conveniente solo con un rialzo delle azioni del 110%.

Dovete considerare che Campari emise l’obbligazione convertibile a un rendimento lordo di quasi lo 0,90% inferiore al BTp. Al contrario, ora il bond rende circa l’1,10% in più. Questo significa che, senza conversione, l’investitore iniziale avrà perso in termini di rendimento decisamente inferiore a quello medio che il mercato gli avrebbe offerto. Lo stesso mercato non crede più alla conversione come ipotesi così probabile, tant’è che da un rendimento a sconto è passato a richiederne uno a premio.

giuseppe.timpone@investireoggi.it