sparviero7000

Forumer storico

[/B]

Cosa significa?

aNCHE MP per non itasare 3d.

per replica sintetica si intendono etc o etf che non acquistano il sottostante ma ne replicano l'andamento attraverso strumenti derivati

[/B]

Cosa significa?

aNCHE MP per non itasare 3d.

a parte oro e argento non mi risultano etc a replica fisica, anche perchè stivare tonnellate di merci che per di più sono anche deperibili è complesso

è arkimedica dopo la plastica facciale, scambia molto poco

uno che seguono in ufficio alcuni colleghi....

Moda del momento

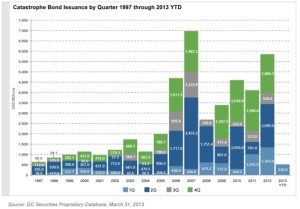

Investire nei Cat bond

Stralcio da JPM di ieri :

Within the Periphery, this is one reason why we continue to prefer Spanish to Italian

corporates. Although the Spanish sovereign is lower rated than Italy, we generally

believe the Spanish corporates have a stronger fundamental outlook than their Italian

counterparts, partly because their revenue bases are more geographically diversified.

For this reason, we believe there should be more divergence between Spanish and

Italian corporate spreads.

Similarly we see the Spanish national champion banks as having stronger

fundamentals than their Italian counterparts, based on their stronger domestic

franchises as well as increased international diversification. Furthermore, the

Spanish banking sector has made more progress on bank recapitalisation, whereas in

Italy we see the potential for resolution outcomes among the smaller players that

could lead to contagion in the region

...se non sbaglio nei tempi bui erano i MM più attivi a liquidare alla grande Intesa e UNI a 50......per me questi manco sanno dove si trova l'Italia.......

...se non sbaglio nei tempi bui erano i MM più attivi a liquidare alla grande Intesa e UNI a 50......per me questi manco sanno dove si trova l'Italia.......