tontolina

Forumer storico

Piano Bar : Quadro Tecnico del 2017-02-26

Piano Bar : Quadro Tecnico del 2017-02-26

In Lombardreport.com 27/02/2017 10:14 di Virginio Frigieri

...vicini ad una correzione... .

Piano Bar di Virginio Frigieri

Quadro Tecnico del 26 Feb. 2017

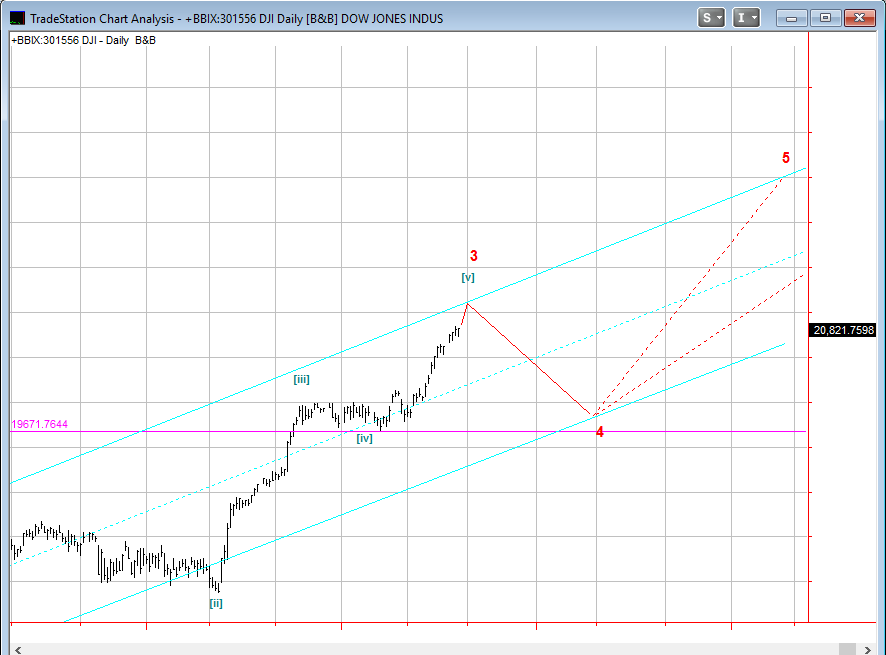

IL Dow Jones ha chiuso al rialzo per l'undicesimo giorno consecutivo mettendo a segno la striscia più positiva degli ultimi 30 anni. Ci fu una striscia di 13 risultati consecutivi a Gennaio del 1987. Questi eventi non si verificano in modo casuale ma in punti specifici del modello d'onda:

Una strappata al rialzo dopo un lungo declino o anche un ribasso tagliente è "bullish" in quanto indica che tutti i venditori sono stati soddisfatti o per dirla in altra parole non c'erano più venditori a quei prezzi per cui il mercato può solo salire anche senza motivazioni particolari.

Le stesse tirate al rialzo dopo un lungo rally rialzista del mercato sono "bearish" perchè ormai tutti i possibili acquirenti hanno comprato e sono impegnati.

Quando però queste tirate accadono in piena onda 3 i rialzi sono in genere accompagnati da forti motivazioni tecniche e da volumi sostenuti (la tirata di gennaio 1987 era nel pieno di un'onda 3 iniziata a settembre '86).

Una strisciata analoga però può verificarsi nella fase terminale di un mercato toro quando gli investitori insistono a cavalcare la tendenza pre-esistente e comprano tutto quello che sale.

Venendo alla situazione attuale va notato che quattro delle ultime sei sedute, sono state accompagnate da un advance/decline ratio negativo, ovvero sono più i titoli che hanno chiuso al ribasso che quelli che hanno chiuso al rialzo. Inoltre nelle ultime sei sedute tre hanno visto l'indice di fiducia dei giornaliero salire oltre il 91%. In sostanza, nonostante il rabbioso ottimismo degli investitori, questi massimi si realizzano in un mercato internamente debole e questa situazione è coerente con un'onda 3 di grado minor che se non è al capolinea è molto vicino alla conclusione. Detto questo può darsi che il Dow continui a spingere più in alto ancora qualche giorno fino ai primi di marzo, ma le probabilità ormai favoriscono un correzione di grado minor che andremo ad etichettare come onda 4 di grado minor all'interno di una (5) di grado intermedio.

Rendimenti e Prezzi dei T-Bond

Dollar Index e EUR/USD:

Oro e Argento:

alla prossima.

Virginio Frigieri

Piano Bar : Quadro Tecnico del 2017-02-26

In Lombardreport.com 27/02/2017 10:14 di Virginio Frigieri

...vicini ad una correzione... .

Piano Bar di Virginio Frigieri

Quadro Tecnico del 26 Feb. 2017

IL Dow Jones ha chiuso al rialzo per l'undicesimo giorno consecutivo mettendo a segno la striscia più positiva degli ultimi 30 anni. Ci fu una striscia di 13 risultati consecutivi a Gennaio del 1987. Questi eventi non si verificano in modo casuale ma in punti specifici del modello d'onda:

- 1) poco dopo l'inizio di un'onda 1 o di un'onda A

- 2) in mezzo ad un onda 3

- 3) poco prima della fine di un'onda 5 o di un'onda C

Una strappata al rialzo dopo un lungo declino o anche un ribasso tagliente è "bullish" in quanto indica che tutti i venditori sono stati soddisfatti o per dirla in altra parole non c'erano più venditori a quei prezzi per cui il mercato può solo salire anche senza motivazioni particolari.

Le stesse tirate al rialzo dopo un lungo rally rialzista del mercato sono "bearish" perchè ormai tutti i possibili acquirenti hanno comprato e sono impegnati.

Quando però queste tirate accadono in piena onda 3 i rialzi sono in genere accompagnati da forti motivazioni tecniche e da volumi sostenuti (la tirata di gennaio 1987 era nel pieno di un'onda 3 iniziata a settembre '86).

Una strisciata analoga però può verificarsi nella fase terminale di un mercato toro quando gli investitori insistono a cavalcare la tendenza pre-esistente e comprano tutto quello che sale.

Venendo alla situazione attuale va notato che quattro delle ultime sei sedute, sono state accompagnate da un advance/decline ratio negativo, ovvero sono più i titoli che hanno chiuso al ribasso che quelli che hanno chiuso al rialzo. Inoltre nelle ultime sei sedute tre hanno visto l'indice di fiducia dei giornaliero salire oltre il 91%. In sostanza, nonostante il rabbioso ottimismo degli investitori, questi massimi si realizzano in un mercato internamente debole e questa situazione è coerente con un'onda 3 di grado minor che se non è al capolinea è molto vicino alla conclusione. Detto questo può darsi che il Dow continui a spingere più in alto ancora qualche giorno fino ai primi di marzo, ma le probabilità ormai favoriscono un correzione di grado minor che andremo ad etichettare come onda 4 di grado minor all'interno di una (5) di grado intermedio.

Rendimenti e Prezzi dei T-Bond

Dollar Index e EUR/USD:

Oro e Argento:

alla prossima.

Virginio Frigieri

- Portafoglio_Virginio_Frigieri (15,20 KB)