tommy271

Forumer storico

Temas de debate: Cómo negociar la deuda y el acuerdo Unión Europea-Mercosur

El desafío financiero y comercial

¿La salida brasileña es mejor que la uruguaya para encarar los problemas externos? ¿Cuáles son las mejores opciones frente al avance del acuerdo Unión Europea-Mercosur?

Por Matías Vernengo y Julieta Zelicovich

Una salida brasileña

Por Matías Vernengo *

Se ha hablado bastante de la posibilidad de una salida uruguaya para los problemas externos argentinos, en particular, en el caso de una victoria de Alberto Fernández en las próximas elecciones. La idea sería negociar con el Fondo Monetario Internacional (FMI) y otros acreedores un reperfilamiento de la deuda externa en dólares. La salida uruguaya supone estirar los plazos de los pagos, manteniendo las tasas de interés y sin quita de capital. Además, la propuesta dependería para ser bien sucedida de un aumento de las exportaciones, en particular de gas natural y petróleo de Vaca Muerta.

Mayores exportaciones y más tiempo para pagar pondrían el país en una senda sostenible, y creando las condiciones para la retomada del crecimiento. Parece haber una predilección por el tipo de cambio alto, para estimular las exportaciones, que es complementada con una política fiscal sana, para demonstrar la preocupación del gobierno con el pago de la deuda.

Aunque hay problemas de cuenta corriente desde por lo menos el 2011, la crisis cambiaria que se desencadenó en el 2018, que llevó al país de vuelta al FMI, se dio por problemas financieros. En otras palabras, el levantamiento de los controles cambiarios, y las tasas de interés reales negativas o bajas, y las bajas reservas en dólares están en la raíz de la fuga de capital.

Hay un cierto optimismo con relación a la capacidad de aumentar las exportaciones en un periodo relativamente corto, en medio a una economía global en donde los países desarrollados crecen, pero a tasas moderadas, y en el que los países más dinámicos en Asia también han desacelerado su crecimiento. Se habla en realidad de estancamiento secular. Las exportaciones dependen de los ingresos del resto del mundo, que no van a crecer mucho, y son poco sensibles a los efectos de un tipo de cambio más alto. Por eso parece poco probable suponer que las exportaciones puedan crecer lo suficiente para resolver los problemas externos.

Frente a este escenario, el caso brasileño durante los gobiernos del Partido de los Trabajadores (PT), en particular el segundo Lula y la primera Dilma, debería ser tenido en cuenta como una estrategia más práctica. En lugar de una política fiscal apretada, para pagar la deuda, y una política monetaria más relajada, para mantener tasas de interés bajas, estimular el crédito, y un tipo de cambio alto, habría que hacer justamente lo opuesto: una tasa de interés alta, para atraer fondos, y una política fiscal más expansiva, para estimular la recuperación.

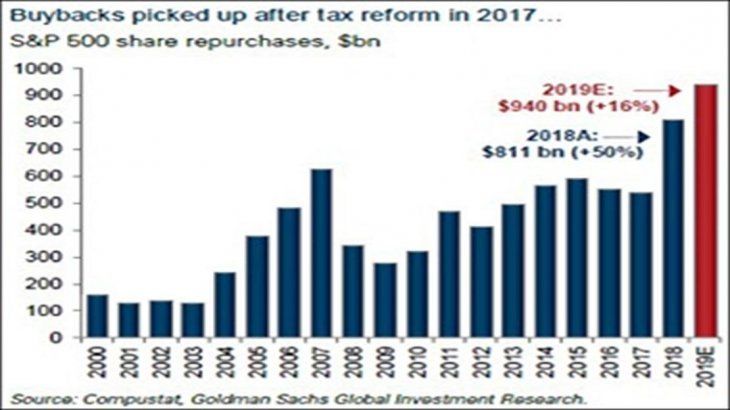

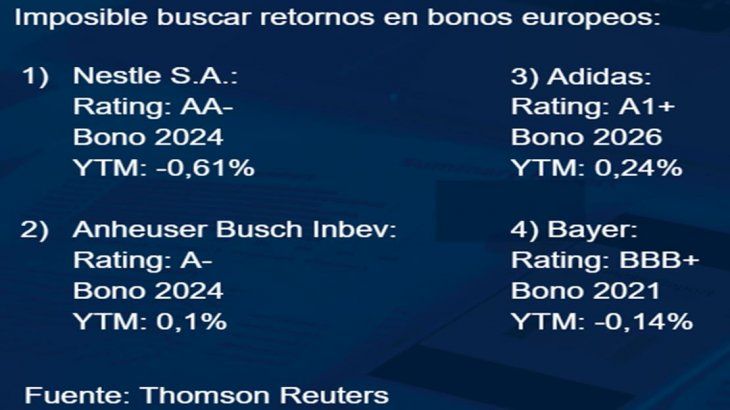

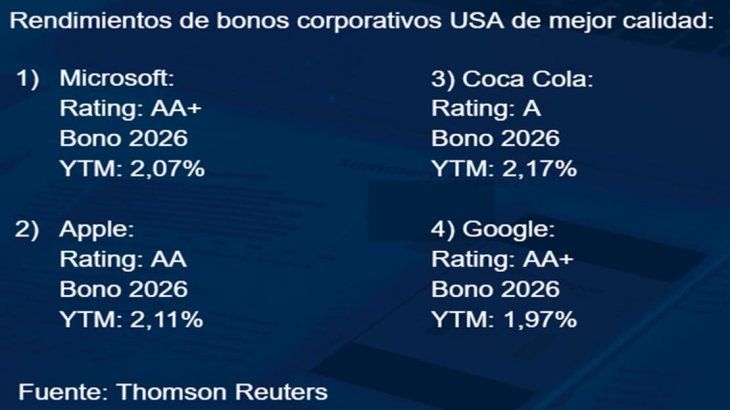

Hay que garantizar rendimientos reales elevados, en deuda pública en pesos. Hay que expandir el mercado para bonos públicos en pesos, y el Banco Central debería cumplir con esa tarea. Brasil tuvo por mucho tiempo la tasa de interés más alta del mundo en términos reales. Esto le permitió acumular casi 380 mil millones de dólares, que ha blindado a la economía del país vecino de una posible crisis cambiaria. El escepticismo con relación a la posibilidad de acumular reservas en dólares, con base a que la Argentina es supuestamente excepcional, y donde la gente ahorra en dólares, no tiene fundamento teórico. Tasas elevadas, controles de cambio, y garantías de acumulación en pesos por parte del gobierno son el único camino para acumular reservas en dólares en el corto plazo.

Las objeciones sobre los efectos de una tasa de interés alta sobre el crédito doméstico y el nivel de actividad tienen todavía menos fundamentos. En Brasil los bancos públicos expandieron el crédito, y una política fiscal más expansiva, junto con una política de expansión de los salarios y los gastos sociales permitieron un mayor nivel de actividad. Además, a pesar del interés alto, hubo una mejora de la distribución del ingreso. La tasa alta al apreciar el tipo de cambio ayudaría a estabilizar los precios, y permitiría ganancias reales para los trabajadores. Solo con una solución financiera habrá espacio para las políticas industrial y comercial que permitirían resolver el problema externo de largo plazo, aumentando las exportaciones y reduciendo la necesidad de importaciones.

* Profesor de Economía de la Bucknell University.

Prepararse para el día después

Por Julieta Zelicovich **

Uno de los principales desafíos que tendrá el gobierno que asuma el 10 de diciembre es el proceso de firma y ratificación del acuerdo Mercosur-Unión Europea. Si bien aún faltan muchos meses para que el texto del tratado esté listo, eventualmente el documento será de carácter público, los poderes ejecutivos a ambos lados del Atlántico tendrán que decidir sobre su firma y los legislativos, sobre su ratificación.

Del lado europeo el escenario político para el acuerdo no está exento de dificultades y la euforia posterior al 28 de junio parece haberse enfriado. De momento no parecen estar tan claros los incentivos para que el Consejo Europeo logre la mayoría necesaria que avale el acuerdo y lo envíe al Parlamento. El rechazo y resistencia de ambientalistas y agricultores tiene gran incidencia en la política de Francia y Austria, entre otros. No obstante, también es cierto que este enfriamiento respecto del acuerdo del lado europeo no durará eternamente: no hay antecedentes de tratados de libre comercio negociados por la Comisión Europea y luego no ratificados. Así, en estas líneas que siguen voy a asumir que eventualmente la pelota va a estar del lado del Mercosur y de Argentina, y que hay que dar una respuesta a la pregunta de qué hacer con ello.

El acuerdo supone tanto oportunidades como costos y, conforme puede inferirse de aquello que ya ha sido publicado, tendrá un impacto significativo sobre el modelo de desarrollo y la estrategia de inserción internacional de nuestro país, orientándola hacia el lado más liberal y aperturista del “péndulo”. El acuerdo, además, no es una pieza aislada, sino que es el primero de varios instrumentos similares (los acuerdos de libre comercio con EFTA, Canadá, Corea) que profundizarán esta orientación.

En este marco, la tentativa de evadir –léase, no ratificar- el acuerdo Mercosur-UE contribuiría sólo a posponer en el tiempo una decisión que parece inevitable. Por un lado, porque en mayor o menor tiempo la misma agenda de discusiones volvería a estar sobre la mesa siguiendo los otros tratados mencionados. Y, por otro, porque además sería una estrategia muy costosa en la relación con nuestros socios del Mercosur. Con ello entonces ante la pregunta que motiva estas líneas, la respuesta tiene que ser prepararse para “el día después”, con al menos tres tareas:

Gobierno y empresas: anticiparse a lo que se viene. Trabajar intensamente en la competitividad de las industrias. La infraestructura, energía y transporte resultan piezas claves de este juego. Impulsar verdaderas políticas de acceso a crédito para transformar a las industrias locales en ganadoras. Invertir en las adecuaciones necesarias para las certificaciones que son las que abrirán las puertas del mercado europeo. Un “pick up the winners” versión siglo XXI. El acuerdo establece un deadline claro para esto, e incluso, debería hacerse sin acuerdo.

Academia, burocracia y cámaras: volverse expertos en la letra de instrumento para estar preparados para “hacer trampa”. Conocer las zonas grises y optimizar todos los márgenes de maniobra que deje el acuerdo. Los Estados solo se desarrollan con políticas activas. Aún si eso implique no cumplir 100 por ciento con los compromisos internacionales. En esto Europa y Estados Unidos son ejemplos a seguir. Inteligencia en las políticas públicas.

Legisladores y sociedad civil: hacer del acuerdo Mercosur-UE una oportunidad para mejorar la calidad democrática y transparencia de la política exterior. Que si se ha de aprobar un acuerdo costoso que sea de la mano de un paquete de leyes que obligue a mejorar la forma en la que se negocian y ratifican los acuerdos, por ejemplo con la realización de estudios de impacto públicos y con la obligación de incluir instrumentos que aseguren las medidas de acompañamiento para las industrias. Canales de participación, acceso a información, oportunidades de adaptación.

** Doctora en Relaciones Internacionales, UNR. Investigadora en CONICET.

El desafío financiero y comercial | Temas de debate: Cómo negociar la deuda y el acuerdo Unión Europea-Mercosur

El desafío financiero y comercial

¿La salida brasileña es mejor que la uruguaya para encarar los problemas externos? ¿Cuáles son las mejores opciones frente al avance del acuerdo Unión Europea-Mercosur?

Por Matías Vernengo y Julieta Zelicovich

Una salida brasileña

Por Matías Vernengo *

Se ha hablado bastante de la posibilidad de una salida uruguaya para los problemas externos argentinos, en particular, en el caso de una victoria de Alberto Fernández en las próximas elecciones. La idea sería negociar con el Fondo Monetario Internacional (FMI) y otros acreedores un reperfilamiento de la deuda externa en dólares. La salida uruguaya supone estirar los plazos de los pagos, manteniendo las tasas de interés y sin quita de capital. Además, la propuesta dependería para ser bien sucedida de un aumento de las exportaciones, en particular de gas natural y petróleo de Vaca Muerta.

Mayores exportaciones y más tiempo para pagar pondrían el país en una senda sostenible, y creando las condiciones para la retomada del crecimiento. Parece haber una predilección por el tipo de cambio alto, para estimular las exportaciones, que es complementada con una política fiscal sana, para demonstrar la preocupación del gobierno con el pago de la deuda.

Aunque hay problemas de cuenta corriente desde por lo menos el 2011, la crisis cambiaria que se desencadenó en el 2018, que llevó al país de vuelta al FMI, se dio por problemas financieros. En otras palabras, el levantamiento de los controles cambiarios, y las tasas de interés reales negativas o bajas, y las bajas reservas en dólares están en la raíz de la fuga de capital.

Hay un cierto optimismo con relación a la capacidad de aumentar las exportaciones en un periodo relativamente corto, en medio a una economía global en donde los países desarrollados crecen, pero a tasas moderadas, y en el que los países más dinámicos en Asia también han desacelerado su crecimiento. Se habla en realidad de estancamiento secular. Las exportaciones dependen de los ingresos del resto del mundo, que no van a crecer mucho, y son poco sensibles a los efectos de un tipo de cambio más alto. Por eso parece poco probable suponer que las exportaciones puedan crecer lo suficiente para resolver los problemas externos.

Frente a este escenario, el caso brasileño durante los gobiernos del Partido de los Trabajadores (PT), en particular el segundo Lula y la primera Dilma, debería ser tenido en cuenta como una estrategia más práctica. En lugar de una política fiscal apretada, para pagar la deuda, y una política monetaria más relajada, para mantener tasas de interés bajas, estimular el crédito, y un tipo de cambio alto, habría que hacer justamente lo opuesto: una tasa de interés alta, para atraer fondos, y una política fiscal más expansiva, para estimular la recuperación.

Hay que garantizar rendimientos reales elevados, en deuda pública en pesos. Hay que expandir el mercado para bonos públicos en pesos, y el Banco Central debería cumplir con esa tarea. Brasil tuvo por mucho tiempo la tasa de interés más alta del mundo en términos reales. Esto le permitió acumular casi 380 mil millones de dólares, que ha blindado a la economía del país vecino de una posible crisis cambiaria. El escepticismo con relación a la posibilidad de acumular reservas en dólares, con base a que la Argentina es supuestamente excepcional, y donde la gente ahorra en dólares, no tiene fundamento teórico. Tasas elevadas, controles de cambio, y garantías de acumulación en pesos por parte del gobierno son el único camino para acumular reservas en dólares en el corto plazo.

Las objeciones sobre los efectos de una tasa de interés alta sobre el crédito doméstico y el nivel de actividad tienen todavía menos fundamentos. En Brasil los bancos públicos expandieron el crédito, y una política fiscal más expansiva, junto con una política de expansión de los salarios y los gastos sociales permitieron un mayor nivel de actividad. Además, a pesar del interés alto, hubo una mejora de la distribución del ingreso. La tasa alta al apreciar el tipo de cambio ayudaría a estabilizar los precios, y permitiría ganancias reales para los trabajadores. Solo con una solución financiera habrá espacio para las políticas industrial y comercial que permitirían resolver el problema externo de largo plazo, aumentando las exportaciones y reduciendo la necesidad de importaciones.

* Profesor de Economía de la Bucknell University.

Prepararse para el día después

Por Julieta Zelicovich **

Uno de los principales desafíos que tendrá el gobierno que asuma el 10 de diciembre es el proceso de firma y ratificación del acuerdo Mercosur-Unión Europea. Si bien aún faltan muchos meses para que el texto del tratado esté listo, eventualmente el documento será de carácter público, los poderes ejecutivos a ambos lados del Atlántico tendrán que decidir sobre su firma y los legislativos, sobre su ratificación.

Del lado europeo el escenario político para el acuerdo no está exento de dificultades y la euforia posterior al 28 de junio parece haberse enfriado. De momento no parecen estar tan claros los incentivos para que el Consejo Europeo logre la mayoría necesaria que avale el acuerdo y lo envíe al Parlamento. El rechazo y resistencia de ambientalistas y agricultores tiene gran incidencia en la política de Francia y Austria, entre otros. No obstante, también es cierto que este enfriamiento respecto del acuerdo del lado europeo no durará eternamente: no hay antecedentes de tratados de libre comercio negociados por la Comisión Europea y luego no ratificados. Así, en estas líneas que siguen voy a asumir que eventualmente la pelota va a estar del lado del Mercosur y de Argentina, y que hay que dar una respuesta a la pregunta de qué hacer con ello.

El acuerdo supone tanto oportunidades como costos y, conforme puede inferirse de aquello que ya ha sido publicado, tendrá un impacto significativo sobre el modelo de desarrollo y la estrategia de inserción internacional de nuestro país, orientándola hacia el lado más liberal y aperturista del “péndulo”. El acuerdo, además, no es una pieza aislada, sino que es el primero de varios instrumentos similares (los acuerdos de libre comercio con EFTA, Canadá, Corea) que profundizarán esta orientación.

En este marco, la tentativa de evadir –léase, no ratificar- el acuerdo Mercosur-UE contribuiría sólo a posponer en el tiempo una decisión que parece inevitable. Por un lado, porque en mayor o menor tiempo la misma agenda de discusiones volvería a estar sobre la mesa siguiendo los otros tratados mencionados. Y, por otro, porque además sería una estrategia muy costosa en la relación con nuestros socios del Mercosur. Con ello entonces ante la pregunta que motiva estas líneas, la respuesta tiene que ser prepararse para “el día después”, con al menos tres tareas:

Gobierno y empresas: anticiparse a lo que se viene. Trabajar intensamente en la competitividad de las industrias. La infraestructura, energía y transporte resultan piezas claves de este juego. Impulsar verdaderas políticas de acceso a crédito para transformar a las industrias locales en ganadoras. Invertir en las adecuaciones necesarias para las certificaciones que son las que abrirán las puertas del mercado europeo. Un “pick up the winners” versión siglo XXI. El acuerdo establece un deadline claro para esto, e incluso, debería hacerse sin acuerdo.

Academia, burocracia y cámaras: volverse expertos en la letra de instrumento para estar preparados para “hacer trampa”. Conocer las zonas grises y optimizar todos los márgenes de maniobra que deje el acuerdo. Los Estados solo se desarrollan con políticas activas. Aún si eso implique no cumplir 100 por ciento con los compromisos internacionales. En esto Europa y Estados Unidos son ejemplos a seguir. Inteligencia en las políticas públicas.

Legisladores y sociedad civil: hacer del acuerdo Mercosur-UE una oportunidad para mejorar la calidad democrática y transparencia de la política exterior. Que si se ha de aprobar un acuerdo costoso que sea de la mano de un paquete de leyes que obligue a mejorar la forma en la que se negocian y ratifican los acuerdos, por ejemplo con la realización de estudios de impacto públicos y con la obligación de incluir instrumentos que aseguren las medidas de acompañamiento para las industrias. Canales de participación, acceso a información, oportunidades de adaptación.

** Doctora en Relaciones Internacionales, UNR. Investigadora en CONICET.

El desafío financiero y comercial | Temas de debate: Cómo negociar la deuda y el acuerdo Unión Europea-Mercosur