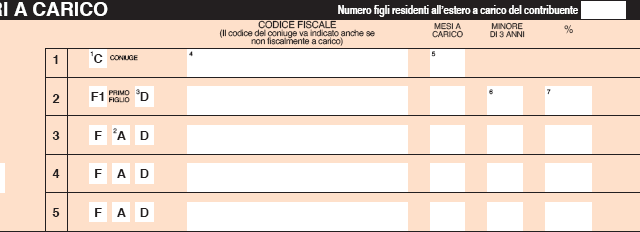

Nella verifica del prospetto dei familiari a carico del 730 precompilato, il contribuente può trovarsi ad affrontare alcune criticità. Non sempre i dati dei familiari a carico vengono riportati direttamente nel relativo prospetto. E, di conseguenza, molte volte, il contribuente deve intervenire per sistemare la dichiarazione. Detto ciò, nel prospetto citato va indicato anche il codice fiscale del familiare che non è a carico.

Laddove il contribuente si dovesse dimenticare di inserire il codice fiscale del coniuge, c’è una soluzione abbastanza semplice che permette di sistemare le informazioni da inviare all’Agenzia delle entrate.

Vediamo come bisogna comportarsi in caso di omessa indicazione del codice fiscale del proprio coniuge.

Il concetto di familiare a carico

Prima di analizzare le possibili problematiche legate alla compilazione del prospetto dei familiari a carico, è necessario ribadire quando un familiare è considerato a carico.

Rispetto alla dichiarazione di quest’anno, sono considerati familiari fiscalmente a carico:

- i membri della famiglia che nel 2022 hanno posseduto un reddito complessivo uguale o inferiore a 2.840,51 euro, al lordo degli oneri deducibili;

- i figli di età non superiore a 24 anni che nel 2022 hanno posseduto un reddito complessivo uguale o inferiore a 4.000 euro, al lordo degli oneri deducibili.

Nel limite di reddito di 2.840,51 euro (o 4.000 euro) che il familiare deve possedere per essere considerato fiscalmente a carico, vanno computate anche le seguenti somme, che non sono comprese nel reddito complessivo:

- il reddito dei fabbricati assoggettato alla cedolare secca sulle locazioni;

- le retribuzioni corrisposte da Enti e Organismi Internazionali, Rappresentanze diplomatiche e consolari, Missioni, Santa Sede, Enti gestiti direttamente da essa ed Enti Centrali della Chiesa Cattolica;

- la quota esente dei redditi di lavoro dipendente prestato nelle zone di frontiera ed in altri Paesi limitrofi in via continuativa e come oggetto esclusivo del rapporto lavorativo da soggetti residenti nel territorio dello Stato;

- il reddito d’impresa o di lavoro autonomo assoggettato ad imposta sostitutiva in applicazione del regime fiscale di vantaggio per l’im- prenditoria giovanile e lavoratori in mobilità (art. 27, commi 1 e 2, del D.L. 6 luglio 2011, n. 98);

- il reddito d’impresa o di lavoro autonomo assoggettato ad imposta sostitutiva in applicazione del regime forfetario per gli esercenti at- tività d’impresa, arti o professioni (art. 1, commi da 54 a 89, legge 23 dicembre 2014, n. 190).

Ulteriori familiari a carico

Possono essere considerati a carico anche se non conviventi con il contribuente o residenti all’estero: il coniuge non legalmente ed effettivamente separato; i figli (compresi i figli adottivi, affidati o affiliati).

Detto ciò, vediamo quali sono le possibili problematiche che può trovarsi ad affrontare il contribuente che presenta direttamente il 730 precompilato.

I familiari a carico nel 730. Se si dimentica di inserire un codice fiscale

L’Agenzia delle entrate ha pubblicato alcune FAQ sulla corretta gestione delle informazioni relativi ai familiari, a carico e non.

Noi di Investire Oggi, abbiamo selezionato due FAQ.

Se nel prospetto Familiari a carico della dichiarazione precompilata non è presente il codice fiscale del coniuge non fiscalmente a carico, devo inserirlo autonomamente?

Sì. La fonte dei familiari a carico è la Certificazione unica. Pertanto, se la dichiarazione non lo contiene, deve essere inserito autonomamente dal contribuente. Nel caso del 730 precompilato questo inserimento non costituisce una modifica della dichiarazione.

Dunque, non si tratta di una modifica rilevante ai fini dei controlli sul 730.

Quando il familiare è indicato nel Prospetto dei familiari a carico della dichiarazione precompilata?

Il familiare è inserito nel Prospetto dei familiari a carico della dichiarazione precompilata se ricorrono questi tre requisiti:

- i dati del familiare sono stati comunicati al sostituto d’imposta e sono stati riportati nella Certificazione unica, trasmessa entro i termini all’Agenzia delle Entrate

- il reddito complessivo del familiare, risultante dalla Certificazione unica, non è superiore a € 2.840,51 oppure a € 4.000 per i figli di età non superiore a 24 anni

- i dati del familiare risultano completi e coerenti con quelli presenti in eventuali altre Certificazioni.

Se i dati indicati nella Certificazione unica sono incompleti o incoerenti, nella dichiarazione precompilata è riportato il codice fiscale del familiare.

L’annullamento è consentito una sola volta e, dopo aver annullato la dichiarazione, bisognerà trasmetterne una nuova, poiché all’Agenzia delle entrate non risulta presentata alcuna dichiarazione. In caso contrario risulterà omessa.

Riassumendo…

- sono considerati a carico, i membri della famiglia con un reddito complessivo uguale o inferiore a 2.840,51 euro;

- sono a carico anche i figli di età non superiore a 24 anni con un reddito complessivo uguale o inferiore a 4.000 euro;

- il familiare è inserito nel prospetto dei familiari a carico se i suoi dati sono stati comunicati al sostituto d’imposta e sono riportati nella Certificazione unica;

- se i dati sono incompleti, il contribuente deve intervenire sul prospetto;

- è necessario inserire nel prospetto anche il codice fiscale del familiare non a carico.