L’agenzia Fitch ha minacciato qualche giorno fa gli Stati Uniti d’America di declassare il loro rating sovrano, mettendolo sotto osservazione. L’annuncio segue settimane di grosse tensioni a Washington per cercare di innalzare il tetto al debito pubblico. Camera dei Rappresentanti e Casa Bianca non hanno trovato ancora un accordo, l’una in mano ai Repubblicani e la seconda ai Democratici. Gli Stati Uniti persero il rating tripla A nell’agosto del 2011, a pochi giorni da un accordo tra Congresso e amministrazione Biden per sventare un altro default tecnico.

Benefici sui mercati finanziari

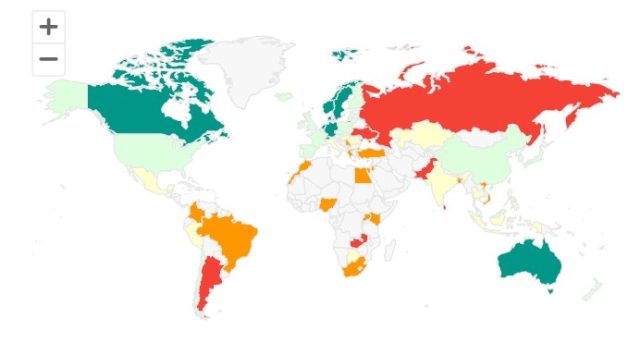

Le agenzie di valutazione internazionali dei debiti sovrani e corporate stilano una classifica assegnando giudizi che vanno da un massimo di AAA (Aaa per Moody’s) a un minimo di D, che sta ad indicare lo stato di default (Moody’s si ferma a C). Nel mondo sono pochissimi gli stati che possono vantare di godere del rating tripla A da tutte le principali agenzie (S&P, Fitch e Moody’s). Per l’esattezza sono appena dieci: Australia, Canada, Danimarca, Germania, Lussemburgo, Norvegia, Olanda, Singapore, Svezia e Svizzera. A tutti gli effetti sono considerati un “club esclusivo”.

Cosa significa farne parte? Diciamo che la questione non è di solo orgoglio. Come uno studente che prende 10 e lode all’interrogazione, si tratta di essere considerati molto diligenti, nello specifico in merito alla gestione delle finanze statali. E così come lo studente preparatissimo gode del rispetto degli insegnanti, anche per i governi accade qualcosa di molto simile. Il rispetto nei loro confronti lo hanno i mercati finanziari. E non si traduce in un complimento con annessa pacca sulle spalle, come accade verosimilmente a scuola.

Avete presente il famoso spread? Altro non è che il premio richiesto a un paese come Italia, Spagna, Francia, ecc., per acquistare i loro bond anziché quelli della Germania, per restare nell’Area Euro. I titoli di stato emessi dai paesi del club esclusivo sono considerati sui mercati “safe asset“, cioè beni rifugio. E ciò può portare persino ad apparenti paradossi. Ad esempio, una o più di queste economie vanno in crisi? Gli investitori accorrono a comprare proprio i loro bond. La ragione è semplice: se le cose si mettono male per i “secchioni”, figuriamoci per i meno bravi. Tanto vale finanziarli e ottenere rendimenti anche bassi, ma perlomeno a fronte di un elevato grado di sicurezza.

Rating tripla A, numeri del club esclusivo

Non si fa parte del club con rating tripla A per grazia divina. Servono anni, se non decenni, di mirabile prudenza fiscale. Non a caso, parliamo di paesi che molt spesso chiudono i bilanci anche in forte attivo. I paesi sopra indicati vantavano in media un rapporto tra debito pubblico e PIL di neppure il 68% del PIL a fine 2022. Il dato netto risulta più basso. Ad esempio, la Norvegia possiede un fondo sovrano con asset pari ad almeno nove volte l’indebitamento. Anche tra loro, tuttavia, esistono forti differenze. Si va dal 25% del Lussemburgo al 135% di Singapore. E il Canada quasi arriva al 110%.

Dunque, il rating tripla A di per sé non implica necessariamente che il debito debba essere molto basso. L’aspetto più importante riguarda la sua sostenibilità. Essa è valutata in base al livello delle riserve valutarie, il tasso di crescita atteso del PIL, il livello dei rendimenti dei bond, la stabilità politica, ecc.

Da notare come sette dei dieci paesi con rating tripla A si trovino in Europa, di cui tre nell’Area Euro (Germania, Lussemburgo e Olanda). In totale, i debiti sovrani di questo club ammontavano l’anno scorso a circa 7.960 miliardi di dollari. Il loro PIL incideva per quasi l’11,5% nel mondo e il PIL pro-capite valeva 57.780 dollari, circa 4,43 volte la media mondiale. Dunque, alto benessere e bassi livelli di indebitamento pubblico non si escludono. Tutt’altro. Curiosità: questo club esclusivo tende a coincidere con alcune tra le più solide democrazie e i più alti indici di libertà economica nel mondo. A conferma che ricchezza e libertà e democrazia tendano ad andare a braccetto. Esiste la parziale eccezione di Singapore, dove la democrazia non è plurale.