La lira turca ha perso quest’anno oltre il 45% del suo valore contro il dollaro. In Turchia, l’inflazione a novembre è salita ai massimi da tre anni, cioè al 21,3%, ma la banca centrale continua a tagliare i tassi d’interesse per rispettare l’ordine ricevuto dal presidente Erdogan. I risparmi in valuta locale dei turchi stanno andando in fumo, ma se fossero stati investiti in Bitcoin all’inizio di quest’anno, adesso risulterebbero aumentati del 120% tra quotazioni in rialzo e rafforzamento del dollaro.

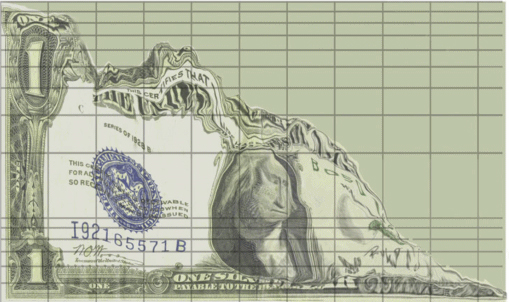

Eh, ma Bitcoin è rischioso. E le monete fiat, quelle che quotidianamente maneggiamo come fossero oro colato, siamo convinti che siano sicure? Da quando fu creata la Federal Reserve nel 1913, il dollaro ha perso nei fatti circa il 96% del suo valore. Un dollaro di allora corrisponde a quasi 28 dollari odierni. Motivo? L’inflazione cumulata negli USA nel frattempo è stata del 2.700%. Direte: “beh, ma è passato tanto tempo!”. E per quale ragione una moneta dovrebbe svalutarsi con il trascorrere degli anni? Peraltro, solamente negli ultimi 40 anni, il dollaro ha perso i due terzi del suo valore.

E stiamo parlando della valuta di riserva mondiale. Peggio è andata a tante altre valute. La lira italiana valeva così carta straccia rispetto a qualche anno prima, che nel 1976 Adriano Celentano denunciava il fenomeno con il brano “Svalutation”. Sono gli anni dell’inflazione a doppia cifra. Il potere d’acquisto crollava sotto gli occhi impotenti dei consumatori. Più o meno, questo è accaduto e continua ad accadere ovunque. Persino 1.000 euro di 50 anni fa in Germania (espressi nei vecchi marchi tedeschi) corrispondevano a oltre 3.340 euro di oggi. Non esiste moneta che non abbia perso valore nel corso degli anni.

Bitcoin come lotta alla svalutazione

Questo significa una sola cosa: chi non fosse riuscito ad investire in asset almeno in rialzo quanto l’indice dei prezzi, avrebbe mandato in fumo parte dei suoi sacrifici.

Chi ha la sfortuna di vivere in paesi con monete cartastraccia, come la Turchia di oggi, al limite si rifugia nelle valute estere forti per sfuggire alla perdita del potere d’acquisto. Adesso, però, tutti gli abitanti della Terra hanno la possibilità di puntare anche su monete digitali sfuggenti al controllo delle banche centrali, decentralizzate e nate grazie alla diffusione della tecnologia. E’ il fenomeno delle circa 15.000 “criptovalute” ad oggi esistenti, certamente troppe e molte di esse (il 99,9%?) si prestano a operazioni di pura truffa, non a caso sono note come “shitcoin”. Ma Bitcoin non può essere liquidato semplicisticamente come una minaccia alla stabilità finanziaria. Esso semmai lo è per l’onnipotenza delle banche centrali.

Pensateci bene. Se queste ultime continuassero come in passato a svalutare le monete fiat di anno in anno attraverso l’inflazione, gradualmente l’uomo della strada inizierebbe a spostare una fetta crescente dei suoi risparmi in Bitcoin, asset per sua natura deflattiva, dato che non se ne possono “stampare” a piacimento e, anzi, soggiacciono a un tetto massimo fissato da un algoritmo. Ciò priverebbe i governatori del loro potere di monetizzare i debiti e imporre perdite a carico dei detentori della ricchezza. Ecco perché la crociata mediatica contro il mercato delle crypto si fa a tratti intensa. Non si tratta di proteggere i cittadini da possibili rischi, quanto di farli rimanere intrappolati nella tela costruita ad arte per derubarli gradualmente del loro denaro senza neppure che se ne accorgano.