Questa settimana, il prezzo dell’oro è sceso ai minimi da fine febbraio sotto 1.700 dollari l’oncia e perdendo così quasi 100 dollari in appena un mese. Lo stesso trend negativo lo registrano i principali metalli industriali, con il prezzo del rame ai minimi dal novembre di due anni fa e a -35% dai massimi toccati a marzo. L’alluminio torna alle quotazioni di aprile dello scorso anno, segnando -40% dal record di questo inverno. In generale, l’indice apposito di S&P scende quest’anno di oltre il 20%, mentre registra -37% dai massimi di inizio marzo.

L’inflazione colpisce la domanda

Sembra un paradosso, ma è stata la loro stessa corsa nell’ultimo anno ad avere preparato le condizioni per il tracollo di queste settimane, tramite le aspettative pessimistiche sull’economia globale che essa ha provocato. L’inflazione sta divorando il potere d’acquisto delle famiglie praticamente ovunque nel mondo. Ma se tutti stanno male, alla fine la domanda complessiva dovrà indebolirsi. Per quanto le materie prime siano perlopiù mercati oligopolistici, in cui la produzione è nelle mani di pochi soggetti, prima o poi anch’esse devono fare i conti con le condizioni generali.

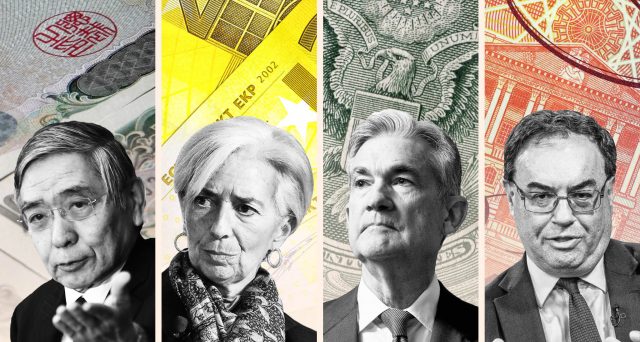

La recessione è lo scenario a cui in cuor loro ambiscono le principali banche centrali. L’alternativa sarebbe di continuare ad alzare i tassi d’interesse fino a provocare probabilmente sconquassi ben più gravi sui mercati finanziari e immobiliari. Chiaramente, i governatori puntano a una recessione “moderata” e di breve durata. Insomma, che faccia male il giusto e serva nel frattempo a calmierare i prezzi. Ma una cosa sono i desideri, un’altra la realtà.

Rischio di recessione dura nell’Eurozona

L’America può permettersi di pensare a uno scenario del genere, dato che la recessione della sua economia arriverebbe dopo tredici anni di crescita incessante, fatta eccezione per la breve fase della crisi provocata dalla pandemia.

L’inflazione nell’Eurozona è non causata dall’eccesso di domanda, bensì dai colli di bottiglia legati ancora alle restrizioni anti-Covid e all’esplosione dei prezzi di petrolio e gas. E una botta è arrivata anche dall’indebolimento dell’euro. La recessione nell’area rischia di sfuggire di mano, di durare oltre il previsto e di rivelarsi più dura delle stime. Non a caso, la BCE starebbe cercando di evitarla con una politica dei tassi così prudente da sfociare nella negligenza.

In controtendenza vi è al momento la sola Cina tra le grandi economie mondiali. Essa sta cercando di stimolare il PIL con una politica di allentamento monetario, sebbene al momento sia più indaffarata a contenere i contagi da Covid con lockdown mirati. Probabile che quando la Banca Popolare Cinese agirà con maxi-iniezioni di liquidità nel circuito monetario, sarà un po’ tardi per evitare la recessione presso le principali economie occidentali. La crisi è alle porte e non sarà contrastata efficacemente dai governi, vuoi per i ridotti margini fiscali disponibili, vuoi perché stavolta servirà a placare l’inflazione.