Intesa Sanpaolo ha emesso un certificato su un sottostante interessante che non ha bisogno di presentazioni.

Se si ha l’esigenza di investire su Unicredit ottenendo al contempo un flusso reddituale mensile incondizionato, è possibile quindi prendere a riferimento un certificato Intesa Sanpaolo fixed cash collect scritto su questo titolo.

Il tutto mediante “investimento indiretto” di danaro relativamente limitato – taglio nominale unitario da 100 Euro -.

Il sottostante non ha bisogno di presentazioni ma possono essere fatte delle osservazioni.

Intesa Sanpaolo Certificati di Investimento Fixed Cash Collect: informazioni sul sottostante

A seguire delle informazioni sul titolo del certificato targato Intesa Sanpaolo

-

- Unicredit è quotata da un periodo di tempo sufficientemente ampio da poter effettuare adeguate valutazioni di stampo quantitativo. Ad esempio analizzare il comportamento di base – quindi la natura stocastica – che muove fondamentalmente il processo del prezzo del sottostante analizzato, potendo anche osservare possibili ed eventuali mutamenti di natura a seconda del periodo storico/time frame.

- L’azienda presenta fondamentali solidi e rappresenta un entità praticamente sempre sotto l’occhio dell’investitore. Appartenendo all’ampio settore finanziario (bancario, mobiliare, assicurativo, immobiliare ecc) è caratterizzata da un modus operandi inevitabilmente influenzato dai tassi d’interesse – e quindi dell’economia in generale, dato che questi vengono calibrati in base all’andamento di alcuni parametri quali l’inflazione -. Inoltre, constando di una sezione investment banking di tutto rispetto, può esser considerata più rischiosa di una banca operante prevalentemente nell’ambito tradizionale, o ancora di una compagnia assicurativa che investe principalmente in strumenti del mercato monetario (principalmente titoli di stato e altre obbligazioni a breve scadenza).

- La volatilità implicita (per convenzione analizzata su su 30 giorni) è mediamente elevata (anche se non esageratamente) dato che, come detto, si tratta di un titolo generalmente esposto all’andamento di alcuni parametri dell’economia. Si ricordi che la volatilità implicita dà quello “spazio di manovra” tale da giovare sia al tandem emittente-strutturatore (costi del pool opzionario negoziato) che dal lato dell’investitore (conservatività delle protezioni, aumento dell’entità delle cedole potenziali, trigger cedolari “facilmente rispettabili” e scadenza).

- Sarebbe interessante effettuare un analisi di valutazione, con metriche quali P/E o EV/EBITDA in ottica top-down (Rispetto al mercato generale di riferimento, rispetto al settore e poi al gruppo di pari. Banalmente: FTSE Mib, Settore Finanziario, Settore Bancario; italiano vs. europeo ecc).

Se non si ha troppo capitale a disposizione si può comunque effettuare un’investimento indiretto tramite il certificato che andremo a presentare

Si passa ora ad esplicare il meccanismo di base del certificato (estrapolato mediante lettura dei documenti fondamentali, che costituiscono il quadro tecnico-normativo per meglio comprendere le caratteristiche primarie del prodotto cartolarizzato).

Intesa Sanpaolo Certificati di Investimento Fixed Cash Collect: struttura del certificate

A seguire la struttura del certificato a marchio Intesa Sanpaolo:

- Barriera europea sul capitale (a cui si rimanda sotto) pari al 70% dei valori iniziali

- Cedole mensili incondizionate dello 0,98% sul taglio nominale unitario di 100 Euro

- Ultima cedola mensile condizionata dello 0,98% (con trigger uguale alla barriera)

- Prezzo lettera rilevato sulla pagina del sito a circa 104,25 Euro – chiusura del 15.09.2022 –

Intesa Sanpaolo Certificati Fixed Cash Collect: funzionamento del payoff, come investire su Unicredit indirettamente

Questo certificato è stato emesso da Intesa Sanpaolo il 30.08.2022, ha data di valutazione finale posta al 28.08.2023 (scadenza/liquidazione 30.08.2023), è negoziato su SeDeX ed ha un valore nominale di 100 euro.

Il fixed cash collect paga quindi cedole annuali incondizionate di 0,98 Euro ogni mese e fino al penultimo (11 cedole). Senza condizioni significa a prescindere dall’andamento del valore del sottostante.

A scadenza si prefigurano 2 scenari:

- l’investitore riceve il valore nominale più l’ultima cedola incondizionata di 0,98 Euro se il valore di Unicredit, alla data di valutazione finale, non è sceso sotto la barriera europea posta al 70% del valore iniziale. Nel computo del payoff si inseriscono quindi tutte e 12 le cedole

- in caso contrario il Certificate paga l’ultimo premio incondizionato e rimborsa un importo proporzionale alla performance negativa del sottostante (considerando però nel computo anche le precedenti 11 cedole incondizionate che attenuano l’entità delle perdite sul capitale investito), pagando un importo pari al valore nominale moltiplicato per la suddetta performance (data dal valore finale in rapporto al valore iniziale). In formule

Importo di rimborso scenario 2: Valore = Valore Nominale x Performance + tot 11 cedole

Dove: Performance = valore Finale / Valore Iniziale

Da notare la presenza della barriera europea: questo tipo di barriera viene osservata solo alla data di valutazione finale. Ciò implica che, se il sottostante dovesse scendere sotto la barriera durante la vita del certificato per poi risalirvici sopra alla data di valutazione finale, il capitale da rimborsare al valore nominale non viene intaccato. Per maggiori informazioni si legga anche: Certificati: la barriera cos’è e quali tipi ne esistono.

Il sottostante Unicredit

La situazione attuale sul sottostante del certificato di Intesa Sanpaolo è la seguente:

-

- Unicredit: valore iniziale (9,378 Eur), Barriera/trigger ultima cedola (6,5646 Eur), ultimo prezzo registrato (chiusura del 15.09.2022 a 10,936 Eur, pari al 116,61% del valore iniziale)

Analisi dinamico-oggettiva del payoff

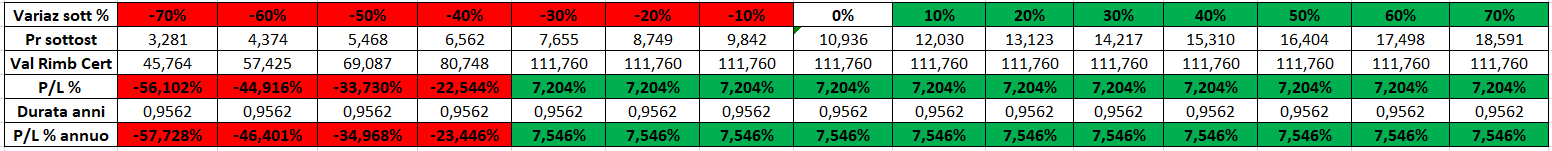

In base alle quotazioni attuali del sottostante ed un prezzo lettera (=di acquisto per l’investitore) di circa 104,25 Euro questo sarebbe il payoff a scadenza (= la struttura di pagamento del contratto, Data da Val Rimb Cert, al variare del valore del sottostante dalla quotazione attuale a 0%, dato da Pr Sottost; rosso per decrementi/perdite; verde per aumenti/guadagni):

se Unicredit non è scesa oltre il -39,97% dall’attuale quotazione il certificato a marchio Intesa Sanpaolo paga il totale 111,76 Euro, corrispondente ad un massimo rendimento potenziale lordo a circa 1 anno del 7,20% rispetto il suddetto prezzo lettera.

Se invece il sottostante scendesse con più forza il certificato perderebbe comunque meno grazie all’incasso delle 11 cedole garantite (ossia 10,78 euro): ad esempio, a fronte di un -40% del sottostante il certificato sperimenta un -22,54%, a fronte di un -50% del sottostante il certificato registra un -33,73% e così via.

Codice ISIN del prodotto

Cliccandovi sopra verrete rimandati alla pagina del certificato Intesa Sanpaolo.