Citigroup propone un’interessante soluzione per chi punta a consolidare il proprio patrimonio: l’obbligazione Callable Cumulative in Euro (ISIN XS3136709378), emessa da Citigroup Global Markets Holdings Inc. e garantita da Citigroup Inc.

La data di emissione è fissata al 2 dicembre 2025, con scadenza naturale al 2 dicembre 2050. L’obbligazione riconosce una cedola cumulativa annua del 7,25%, che verrà corrisposta al rimborso finale o anticipato. Il titolo è quotato su EuroTLX e sottoscrivibile con €1.000 minimo.

Citigroup vanta una solidità riconosciuta, con rating A2 (Moody’s) e A (S&P), entrambi con outlook stabile.

Struttura e funzionamento

Il prodotto non distribuisce cedole periodiche. Gli interessi si accumulano e vengono riconosciuti alla scadenza o in caso di call anticipata.

La quotazione avviene in modalità tel quel, quindi il prezzo incorpora il rateo di interesse. L’investitore non è vincolato fino al 2050: può uscire in qualsiasi momento vendendo a mercato. Un esempio pratico è riportato più avanti.

L’emittente ha facoltà di richiamo a partire dal terzo anno (2028), con preavviso di almeno 5 giorni lavorativi. Il rimborso previsto cresce con il passare del tempo.

Possibili scenari di rimborso anticipato

|

Anno |

Data |

Rimborso % |

Valore su €1.000 |

|---|---|---|---|

|

2028 |

2 dicembre |

121,75% |

€1.217,50 |

|

2029 |

2 dicembre |

129,00% |

€1.290,00 |

|

2030 |

2 dicembre |

136,25% |

€1.362,50 |

|

2037 |

2 dicembre |

187,00% |

€1.870,00 |

|

2049 |

2 dicembre |

274,00% |

€2.740,00 |

|

2050 |

2 dicembre |

281,25% |

€2.812,50 |

A scadenza, senza call anticipata, l’investitore riceve €2.812,50 per ogni 1.000 investiti, pari al 7,25% annuo composto per 25 anni.

Come agisce la call

La call anticipata è una prerogativa dell’emittente, utile in caso di tassi bassi: Citigroup può rimborsare prima e rifinanziarsi a costi inferiori.

Se i tassi restano elevati, il bond continua a generare rendimento fino alla scadenza finale.

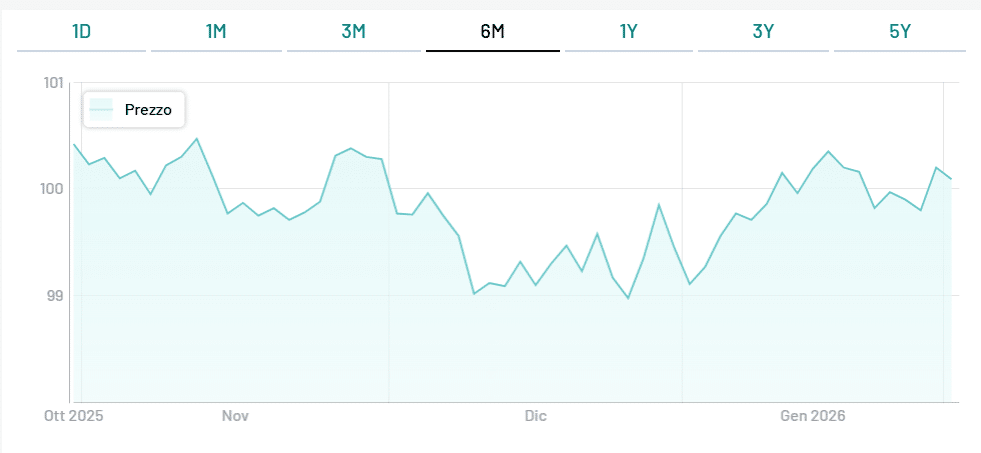

Mercato secondario e liquidità

Il titolo è negoziabile su EuroTLX.

Citigroup, attraverso CGME, offre prezzi bid giornalieri, facilitando l’uscita in ogni momento.

Contesto dei tassi in Eurozona

La BCE ha iniziato un ciclo di tagli, con tasso ufficiale al 2,15%. Gli analisti stimano ulteriori riduzioni nei prossimi trimestri.

Questo scenario può:

-

aumentare la probabilità di call anticipata, accelerando il ritorno del capitale;

-

rafforzare la competitività rispetto a BTP e corporate bond.

Sicurezza e rischio controllato

Il prodotto garantisce la restituzione integrale del capitale a scadenza, salvo default.

Grazie alla garanzia Citigroup Inc., e ai rating investment grade, il rischio stimato è basso (1 su 7). Nessuna leva né rischio di cambio per investitori in euro.

Modalità di quotazione, corso tel quel.

Questa obbligazione non è quotata al corso secco ma al corso tel quel. Il prezzo tel quel di più immediata comprensione include interessi maturati, ad esempio:

-

Prezzo secco: €104,79

-

Cedola annua: €1,86

-

Giorni: 180 → Rateo: €0,817

-

Totale tel quel: €105,607

Essendo cumulative, le cedole non vengono staccate ma incorporate nel prezzo. Il venditore incassa anche gli interessi maturati.

A chi è adatto

Questo strumento è per chi:

-

vuole rendimento costante e protezione capitale

-

ha orizzonte 5-25 anni

-

cerca alternativa a titoli governativi o azionari

-

confida in Citigroup e nel taglio tassi BCE

Regime fiscale e operativo

-

Minimo sottoscrivibile: €1.000

-

Tassazione: 26% su rendimenti

-

Mercato: EuroTLX

Principali rischi

Rischio di credito

Essendo senza garanzie reali, il capitale è esposto al rischio di default dell’emittente o garante.

Rischio di mercato e durata

La lunga scadenza e l’assenza di cedole regolari aumentano la volatilità del prezzo in caso di variazione dei tassi.

Rischio call

La call è discrezionale per l’emittente. In caso di esercizio, l’investitore potrebbe dover reinvestire a tassi più bassi.

Conclusione

L’obbligazione Callable Citigroup (ISIN XS3136709378) è una valida opzione per chi desidera rendimento elevato, sicurezza e pianificazione a lungo termine.

Con 7,25% annuo composto, protezione del capitale e possibilità di rimborso anticipato, è un’alternativa moderna ai bond tradizionali.

Questo contenuto è stato realizzato con il contributo di uno sponsor. Le informazioni riportate non costituiscono consulenza finanziaria né raccomandazione di investimento. Si invita a consultare la documentazione ufficiale dell’emittente e a rivolgersi a un consulente finanziario qualificato prima di qualsiasi decisione di investimento.